티스토리 뷰

XLV ETF는 미국 헬스케어 섹터에 투자하는 대표적인 ETF로, 설정 이후 연평균 8.16%의 수익률을 기록하며 방어적 투자 특성과 저렴한 운용비용(0.08%)으로 장기 투자자들에게 매력적인 선택지입니다. 2025년 현재 일라이 릴리(12.47%), 존슨앤존슨(7.65%), 애보트(6.84%)가 주요 구성종목입니다.

1. XLV ETF 기본 정보

1-1. 펀드 개요

Health Care Select Sector SPDR® Fund는 Health Care Select Sector Index의 가격 및 수익률 성과에 대응하는 투자 결과를 제공하고자 합니다. 이 지수는 S&P 500 지수의 헬스케어 섹터를 효과적으로 대표하며, 제약회사, 헬스케어 장비 및 용품, 헬스케어 제공자 및 서비스, 바이오테크놀로지, 생명과학 도구 및 서비스, 헬스케어 기술 산업에 정밀한 노출을 제공합니다.

1-2. 핵심 투자 정보

| 항목 | 세부 정보 |

| ETF 명칭 | Health Care Select Sector SPDR Fund |

| 티커 | XLV |

| 운용사 | State Street Global Advisors |

| 설정일 | 1998년 12월 16일 |

| 현재 주가 | $135.20 |

| 52주 최고/최저 | $127.35 - $159.64 |

| 순자산(AUM) | $34.51B |

| 총 보수율 | 0.08% |

| 배당 수익률 | 1.76% |

| 베타(5년) | 0.57 |

| 구성종목 수 | 62개 |

2. XLV ETF 구성 종목 분석

2-1. TOP 10 보유 종목

XLV의 상위 10개 종목이 전체 자산의 55.16%를 차지하며, 주요 구성종목은 다음과 같습니다:

2-2. 섹터별 구성

XLV는 헬스케어 섹터에 100% 투자되어 있으며, 주요 하위 섹터는 다음과 같습니다:

- 제약회사: 일라이 릴리, 애보트, 머크, 화이자 등

- 헬스케어 서비스: 유나이티드헬스그룹 등

- 의료기기: 존슨앤존슨, 메드트로닉 등

- 바이오테크놀로지: 암젠, 길리어드 사이언스 등

3. XLV ETF 수익률 성과 분석

3-1. 역사적 성과

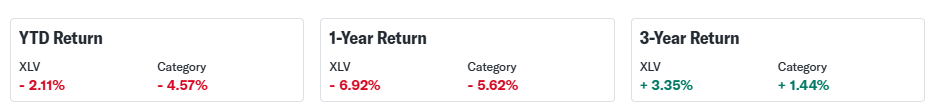

XLV는 설정 이후 연평균 8.16%의 수익률을 기록했으며, 지난 1년간 배당 포함 총 수익률은 -4.95%를 나타냈습니다. 1년간 성과는 -6.27%를 기록했습니다.

3-2. 기간별 수익률

3-3. 연도별 수익률

4. 헬스케어 섹터 투자의 장점과 단점

4-1. 투자 매력 포인트

방어적 특성: 헬스케어 섹터 주식들은 종종 방어적이고 경기 역행적이며, 안정적이고 꾸준한 수익과 이익 흐름을 특징으로 하고 있어 다른 많은 주식들보다 더 넓은 경제 상황에 덜 의존적입니다.

매력적인 밸류에이션: 헬스케어 부문은 상대적 밸류에이션 측면에서 가장 매력적인 수익 중심 섹터입니다. 화이자(PFE)는 2024년 수익 예상의 12.4배에 거래되고 있으며 5.7%의 배당 수익률을 제공하고, 애보트(ABBV)와 존슨앤존슨(JNJ)은 각각 15.4배와 14.7배의 합리적인 배수로 거래되고 있습니다.

배당 매력: 길리어드 사이언스(GILD)는 4.2%, 브리스톨 마이어스(BMY)는 5.7%의 매력적인 배당 수익률을 제공합니다.

4-2. 투자 위험 요소

규제 리스크: 정부의 약가 규제 정책과 헬스케어 정책 변화에 민감합니다.

신약 개발 위험: 신약 개발의 높은 실패율과 긴 개발 기간으로 인한 불확실성이 존재합니다.

집중 투자 위험: 섹터 ETF는 섹터 위험과 비분산 위험에 노출되어 있어 일반적으로 전체 시장보다 큰 가격 변동을 보입니다.

5. XLV ETF 투자 전략

5-1. 장기 투자 관점

XLV는 1998년까지 거슬러 올라가며 400억 달러의 운용자산(AUM)을 보유한 대형 ETF로, 장기 투자에 적합한 특성을 갖추고 있습니다. 인구 고령화와 헬스케어 수요 증가라는 메가트렌드를 활용할 수 있는 투자처입니다.

5-2. 비용 효율성

XLV는 0.09%의 매우 저렴한 운용보수율을 제공하며, 이는 1만 달러 투자 시 연간 단 9달러의 수수료만 지불하면 됩니다. ETF가 현재 운용보수율을 유지하고 향후 10년간 연 5% 수익률을 가정할 때, 1만 달러를 투자한 투자자는 10년 동안 단 115달러의 수수료만 지불하게 됩니다.

6. 경쟁 ETF 비교 분석

6-1. 주요 경쟁 상품

| ETF | 운용사 | 운용보수율 | 순자산 | 특징 |

| XLV | State Street | 0.08% | $34.5B | S&P 500 헬스케어 섹터 |

| VHT | Vanguard | 0.10% | - | MSCI US IMI Health Care 25/50 Index |

| IYH | iShares | 0.40% | - | Dow Jones U.S. Health Care Index |

XLV는 경쟁 상품 대비 가장 낮은 운용보수율과 가장 큰 순자산 규모를 자랑합니다.

7. 2025년 헬스케어 섹터 전망

7-1. 성장 동력

AI와 의료 기술 융합: 인공지능을 활용한 신약 개발과 정밀 의료 기술이 새로운 성장 동력으로 부상하고 있습니다.

글로벌 인구 고령화: 전 세계적인 인구 고령화는 헬스케어 서비스와 제품에 대한 지속적인 수요 증가를 견인합니다.

7-2. 주요 이슈

정치적 압력: 트럼프 대통령이 자동차, 철강, 알루미늄에 부과된 관세 범주에 속하는 의약품에 대한 관세가 "멀지 않은 미래"에 도입될 것이라고 발표했습니다.

8. XLV ETF 투자 시 주의사항

8-1. 투자 고려사항

섹터 집중도: 더 넓게 분산된 펀드보다 높은 수준의 위험을 부담하므로 포트폴리오 내 적절한 비중 조절이 필요합니다.

밸류에이션 편차: 일라이 릴리(LLY)가 2024년 수익 예상의 68.6배에 거래되는 등 종목 간 밸류에이션 편차가 크므로 개별 종목 리스크를 고려해야 합니다.

8-2. 투자 적합성

XLV ETF는 다음과 같은 투자자에게 적합합니다:

- 헬스케어 섹터의 장기 성장 가능성을 믿는 투자자

- 방어적 포트폴리오 구성을 원하는 투자자

- 저비용으로 분산 투자를 원하는 투자자

- 정기적인 배당 수익을 추구하는 투자자

투자 결론: XLV는 저렴한 밸류에이션의 우량 헬스케어 주식들과 효과적인 운용보수율을 바탕으로 매력적인 투자 선택지입니다. 다만 섹터 집중 투자의 위험성을 인지하고 적절한 포트폴리오 분산을 통해 투자하는 것이 바람직합니다.

본 분석은 2025년 7월 14일 기준 정보를 바탕으로 작성되었으며, 투자 결정 시에는 반드시 최신 정보를 확인하고 개인의 투자 목표와 위험 허용도를 고려하시기 바랍니다.

'미국 ETF (U.S. ETFs) > 섹터별 ETF' 카테고리의 다른 글

| 2025년 최고 수익률 ETF는 방위산업? EUADㅣSHLD 40% 이상 상승의 비밀 (3) | 2025.05.28 |

|---|---|

| 변동성 시대의 필수템: 2025년 검증된 헤지 ETF TOP5와 포트폴리오 구성법 (3) | 2025.05.26 |

| CRPT ETF 완전 분석 | 코인베이스 급등과 함께 주목받는 암호화폐 ETF (1) | 2025.05.15 |